Wozu dient ein Schuldbrief ?

Wenn ein Käufer eine Hypothek aufnimmt, leiht das Kreditinstitut ihm einen Geldbetrag, der unter Umständen nicht zurückgezahlt werden kann. Der Schuldbrief verknüpft das Darlehen mit einer Immobilie, die als Sicherheit dient.

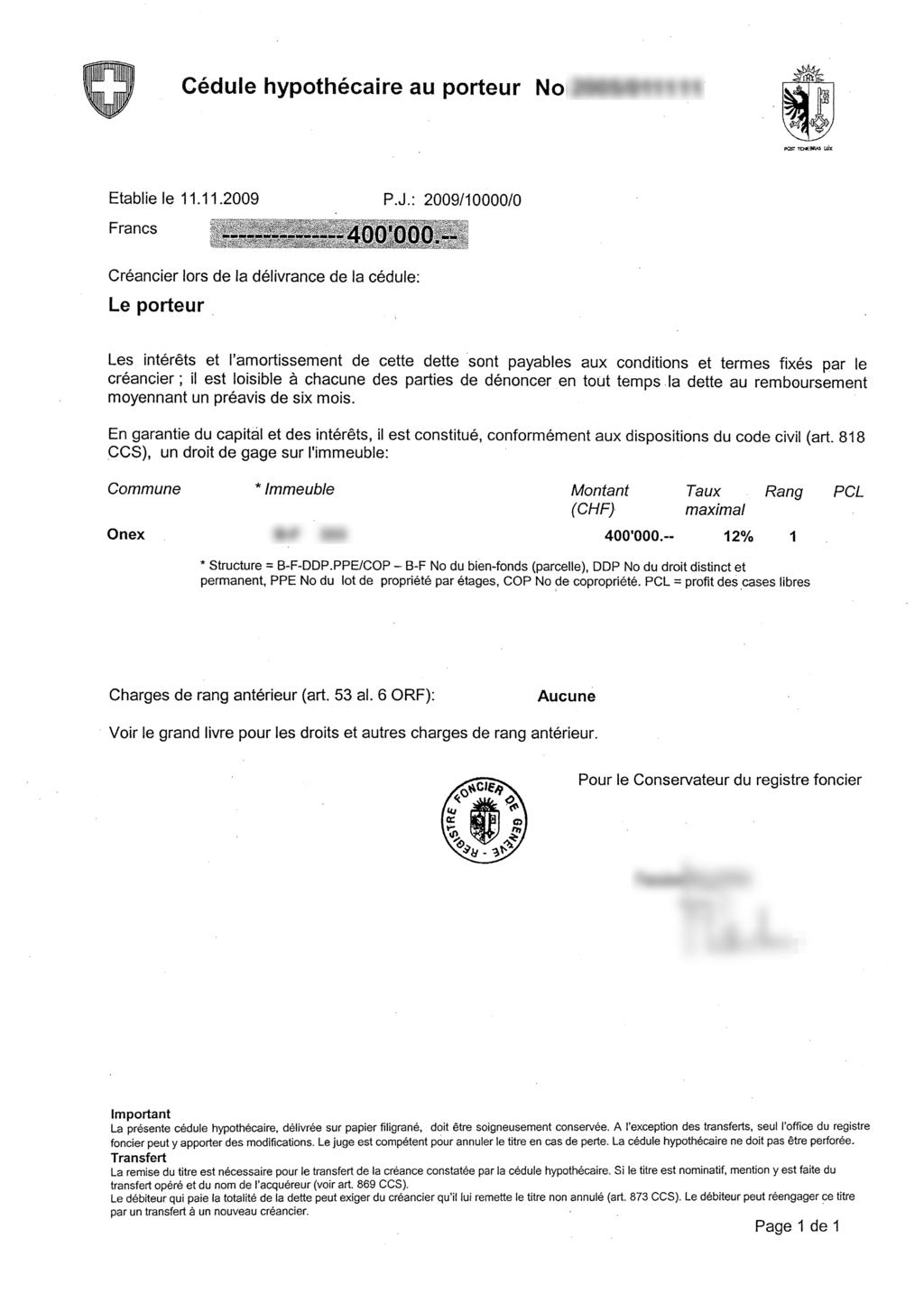

Konkret handelt es sich um eine von einem Notar ausgestelltes Wertpapier, in dem folgende Angaben enthalten sind:

- der Betrag, den der Gläubiger im Falle eines Zahlungsausfalls vom Schuldner fordern kann

- die Immobilie, die die Sicherheit darstellt

- die Zinsen, die höchstens gefordert werden können

Wenn also der Schuldner (der Käufer) die Zinsen oder die Tilgung seines Darlehens nicht bedient, hat der Gläubiger (das Finanzinstitut) ein Pfandrecht auf die Immobilie. Er kann ein Verfahren mit dem Ziel einleiten, dass das Betreibungsamt die Immobilie versteigert, um seine Forderungen einzutreiben, und zwar noch vor jedem anderen Gläubiger.

Beispiel für einen Schuldbrief. (source: Wikipédia).

In welcher Form wird ein Schuldbrief ausgestellt?

Der Schuldbrief wird traditionell in Papierform ausgestellt und physisch vom Finanzinstitut aufbewahrt, existiert seit 2012 in einigen Kantonen aber auch in der elektronischen Form des sogenannten Register-Schuldbriefs. Die elektronische Version ist namensgebunden, das heißt der Inhaber des Schuldbriefs wird in ein Register eingetragen, während es sich bei der Papierversion um ein sogenanntes Inhaberpapier handeln kann.

Was kostet ein Schuldbrief?

Die Gebühren für die Ausstellung eines Schuldbriefs sind von Kanton zu Kanton sehr unterschiedlich. In Genf beispielsweise belaufen sich die Kosten dafür auf etwa 2 % des Hypothekenbetrags. Diese Kosten beinhalten die Stempelgebühr, die Grundbuchgebühren, die Notargebühren und die Mehrwertsteuer. In Zürich betragen die Kosten 0,25 %.

Eine Hypothekensimulation machen

Kann man einen Schuldbrief ändern lassen?

Bei Veräußerung der Immobilie kann der Eigentümer den Schuldbrief an den Käufer weiterverkaufen oder kostenlos abtreten. Dies wird in den einzelnen Kantonen unterschiedlich gehandhabt. Im Kanton Waadt beispielsweise wird er in der Regel kostenlos abgetreten, während er in Genf oft für 1 % anstelle der üblichen 2 % verkauft wird.

Beim Kauf einer anderen Immobilie im selben Kanton ist es möglich, denselben Schuldbrief zu behalten, um ihn auf die neue Immobilie zu übertragen und an die Höhe des neuen Darlehens anpassen zu lassen. Da die Schuldbriefe jedoch kantonsspezifisch sind, kann man nicht denselben Schuldbrief auf einen Immobilienkauf in einem anderen Kanton anwenden.

Man kann einen Schuldbrief auch ändern lassen, wenn sich die Hypothekenschuld erhöht, zum Beispiel um Bauarbeiten zu finanzieren.

Wenn bei einer Neufestsetzung des Zinssatzes das Darlehensinstitut gewechselt wird, wird der Schuldbrief auf das neue Institut übertragen.

Anders als in anderen Ländern hat die Hypothekensicherheit (der Schuldbrief) kein Fälligkeitsdatum, auch nicht bei vollständiger Rückzahlung des Hypothekendarlehens. Es ist möglich, ihn aus dem Grundbuch löschen oder verringern zu lassen. Da er jedoch für einen neuen Kauf oder für Bauarbeiten wiederverwendet werden kann, ist es sinnvoller, ihn zu behalten, um nicht einen neuen bezahlen zu müssen. In jedem Fall gilt aber: Selbst wenn die Sicherheit im Laufe der Zeit einen höheren Betrag als den des Hypothekendarlehens ausweist, kann das Finanzinstitut nicht mehr als den Schuldbetrag fordern.

Warum wird im Schuldbrief ein so hoher Zinssatz angegeben?

Schuldbriefe enthalten einen Höchstzinssatz, der üblicherweise auf 12 % festgelegt ist. Dies ist ein Standard, der von Kreditinstituten verlangt wird, und Notare geben ihn automatisch vor, was jedoch nicht bedeutet, dass das Kreditinstitut einen Zinssatz von 12 % verlangen könnte.

Notare tragen automatisch den Höchstsatz ein, damit dem Erwerber im Falle künftigen Änderungen keine zusätzlichen Kosten entstehen. Dies berechtigt den Gläubiger in keinem Fall, etwas zu fordern, was nicht im Darlehensvertrag festgelegt ist.

Wird ein Zwangsversteigerungsverfahren eingeleitet, so muss der Darlehensgeber den mit dem Schuldbrief verknüpften Darlehensvertrag vorlegen und kann Forderungen nur gemäß den vertraglich vereinbarten Konditionen erheben. Der Schuldbrief selbst ermöglicht dem Darlehensgeber lediglich, das Zwangsversteigerungsverfahren beim Betreibungsamt einzuleiten.

Derzeit liegen die Hypothekenzinsen eher bei 1 % und es ist unwahrscheinlich, dass sie überproportional steigen werden, auch wenn wir während der Immobilienkrise der Neunzigerjahre einen explosionsartigen Anstieg der Zinsen auf 9 % oder 12 % erlebt haben. Zinstrend ansehen

Es kommt vor, dass Erwerber sich Geld von Privatpersonen und nicht von Banken oder Versicherungen leihen. Zum Beispiel, wenn sie nicht über genügend Eigenmittel verfügen, in den Augen der Kreditinstitute nicht mehr kreditwürdig sind oder Probleme haben, aufgrund derer sie kein normales Hypothekendarlehen aufnehmen können. In einem solchen Szenario sind Darlehenszinsen zwischen 5 % und 12 % pro Jahr möglich. Die gesetzlich festgelegte Höchstgrenze liegt bei 17 %, ein darüber hinausgehendes Darlehen wäre nicht mehr legal. Wenn ein Erwerber von einem Dritten ein Darlehen zu einem Zinssatz von 13 % aufnimmt, der Schuldbrief aber einen Höchstzinssatz von 12 % vorsieht, könnte der Darlehensgeber, der seine Zinsen (bei Zahlungsausfall des Darlehensnehmers) einfordern möchte, dies nur in Höhe von 12 % tun.