Wie viel Geld kann ich leihen? Hypothekenberechnungen verstehen, um Ihre Tragbarkeit zu ermitteln

Der erste Schritt eines Immobilienprojekts besteht oft darin, sich die Frage nach der eigenen Kaufkapazität zu stellen. So können Sie gezielter suchen und wissen genau, wie viel das Objekt kosten darf. Dies wird von mehreren Faktoren abhängen. Zunächst von den Eigenmitteln, das Sie für dieses Projekt aufbringen wollen. Des Weiteren von Ihrer Darlehenskapazität, die von Ihrem Einkommen, Ihrem Profil und auch von den Besonderheiten Ihres Projekts abhängt. Erläuterung der Faktoren, die bei dieser komplexen Berechnung eine Rolle spielen

Möchten Sie Ihre Kaufkapazität sofort erfahren? e-Potek stellt Ihnen den präzisesten Hypothekenrechner der Schweiz zur Verfügung! Simulieren Sie Ihr Projekt ohne Registrierung mit wenigen Klicks.

Ihr persönlicher Beitrag: Eigenmittel

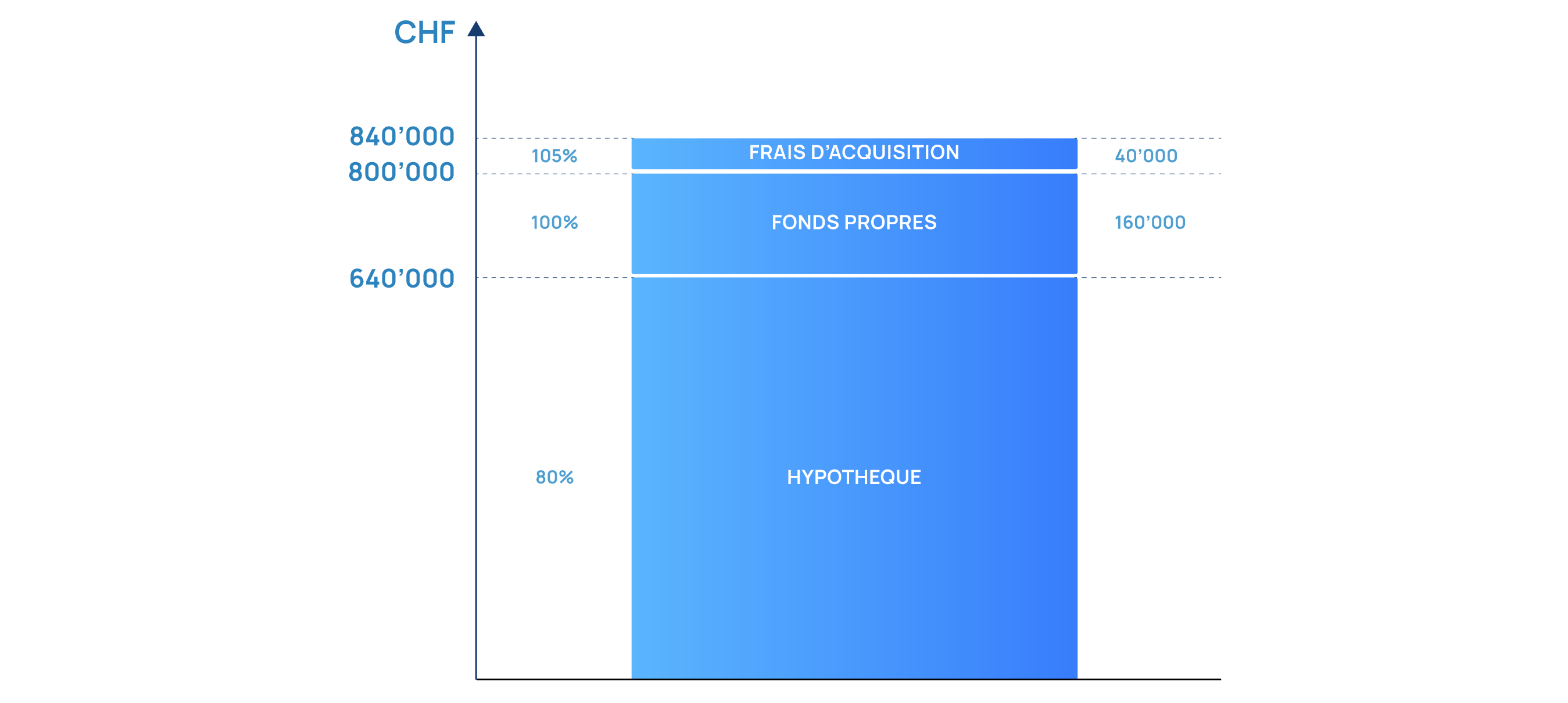

Sicherheitshalber verlangen die Darlehensgeber von Ihnen einen Anteil an den Gesamtkosten des Projekts. Meist müssen Sie mindestens 20 % des Kaufpreises Ihrer Immobilie abdecken. Von einigen Ausnahmen abgesehen (sprechen Sie mit uns, um Näheres zu erfahren), müssen mindestens 10 % des Kaufpreises aus Ihren liquiden Mitteln stammen: Ersparnisse, 3. Säule, Lebensversicherung, Schenkungen, Wertpapiere usw. Der Restbetrag kann entweder aus Ihren flüssigen Mitteln oder aus der 2. Säule (auch "BVG“ genannt) stammen, wenn die zu erwerbende Immobilie Ihr Hauptwohnsitz sein soll.

Sie müssen auch die Transaktionskosten tragen, die zwischen 3 und 5 % des Wertes Ihrer Immobilie betragen. Sie hängen vom Kaufpreis, der Hypothek und der Art der Nutzung der Immobilie ab. Sie werden je nach Kanton unterschiedlich berechnet, da jeder Kanton seine eigenen Regeln aufstellt. Zu diesen Kosten gehören die Umschreibungsgebühr, die Eintragung ins Grundbuch und die Notariatsgebühren. Sie beinhalten auch die Kosten für die Sicherheitsleistung, die Sie an den Darlehensgeber zahlen müssen.

Zur Veranschaulichung: Um eine Immobilie im Wert von 800'000 CHF zu kaufen, müsste ein Käufer über folgendes Eigenkapital verfügen, um die Finanzierung zu sichern:

- 20 % des Kaufpreises: 160'000 CHF, davon mindestens die Hälfte in liquiden Mitteln.

- 5 % des Kaufpreises (Erwerbskosten): 40'000 CHF in liquiden Mitteln

Macht insgesamt 200'000 CHF Eigenkapital, wovon mindestens 120'000 CHF aus liquiden Mitteln des Darlehensnehmers stammen müssen.

Die für den Erwerb einer Immobilie erforderlichen Eigenmittel in Höhe von CHF 800'000 (Schätzungen)

Wenn Sie einen Kaufpreis von Ihren verfügbaren Eigenmitteln abziehen wollen, kann die Berechnung auch andersherum erfolgen. Nehmen wir das Beispiel eines Käufers, der 75'000 CHF in bar und 50'000 CHF in der 2. Säule hat, die er für seinen Kauf verwenden möchte. Wenn wir von seinen Eigenmitteln ausgehen und voraussetzen, dass sein Einkommen ausreicht, könnte er eine Immobilie im Wert von 500'000 CHF erwerben. Richtig:

- 20 % des Kaufpreises: 100'000 CHF würden durch Eigenkapital gedeckt, davon 10 % in liquiden Mitteln

- 5 % des Kaufpreises (Erwerbskosten): 25'000 CHF würden durch liquide Mittel gedeckt

Diese Überlegungen reichen natürlich nicht aus, da auch die Darlehenskapazität, die vom Einkommen abhängt, in die Berechnung einfließen muss. Wir sind uns jedoch bewusst, dass der persönlich einzubringende Anteil sehr groß ist und schnell zu einem Begrenzungsfaktor werden kann.

Wie berechnet man seine Kreditaufnahmekapazität?

Um die für den Kauf der Immobilie erforderliche Summe, in der Regel 80 % des Kaufpreises, aufzubringen, muss der künftige Eigentümer daher ein Hypothekendarlehen aufnehmen. Die Höhe des Darlehens hängt von Ihrer Tragbarkeit ab.

Sie wird auf der Grundlage Ihres Einkommens, Ihrer laufenden Ausgaben (Leasing, Verbraucherkredit, Rentenkasse) und der zukünftigen Kosten Ihrer Anschaffung berechnet. Letzteres ist der Betrag, den Sie für Ihr Darlehen und den Unterhalt Ihres Hauses zahlen werden. Solche Kosten werden auch als Mensualitäten bezeichnet, da sie jeden Monat gezahlt werden. Dazu gehören Zinsen, Kredittilgung und Unterhaltskosten.

Hypothekenzinsen sind die Kosten für Ihre Finanzierung. Sie entsprechen dem jährlichen Wert der Hypothek, multipliziert mit dem vereinbarten Zinssatz. Für die Berechnung von Hypotheken verwenden die Darlehensgeber einen theoretischen Zinssatz, der in der Regel bei 5 % liegt. Dieser Wert, der weit über den aktuellen Zinssätzen liegt, gewährleistet, dass Ihre Finanzierung langfristig tragbar bleibt, und zwar unabhängig von der Entwicklung der Marktzinsen.

Diese Sicherheitsmarge wurde nach der Wirtschaftskrise in den 1990er Jahren eingeführt, als die Zinssätze auf über 7 % anstiegen. Viele Immobilieneigentümer konnten ihre finanziellen Belastungen nicht mehr tragen. Sie sahen sich gezwungen, ihre Häuser in einem Umfeld zu verkaufen, in dem zu allem Unglück die Preise gefallen waren.

Unter Tilgung versteht man die Rückzahlung eines Teils Ihres Darlehens. In der Regel so lange, bis der verbleibende Betrag 65 % des Wertes der Immobilie beträgt (erfahren Sie mehr über die Zusammensetzung eines Darlehens). Um Ihre Darlehenskapazität zu ermitteln, wird sie theoretisch auf 15 Jahre verteilt. Dieser Zeitraum verlängert sich häufig um die Zeit zwischen dem Alter des ältesten Darlehensnehmers und dem Rentenalter. Dies hängt von den Regeln des jeweiligen Darlehensgebers ab.

Die Unterhaltungskosten schließlich umfassen alle Ausgaben, die notwendig sind, um Ihre Immobilie in gutem Zustand zu halten. Sie machen pro Jahr weniger als 1 % des Wertes der Immobilie aus. Für die Berechnung werden sie theoretisch auf 1 % geschätzt. Zur Information: Sie werden nicht von allen Darlehensgebern bei der Berechnung berücksichtigt.

Die meisten Darlehensgeber in der Schweiz begrenzen die Höhe des Darlehens so, dass das Verhältnis zwischen Ihrem Einkommen und diesen monatlichen Zahlungen, die so genannte Aufwandsquote, eine bestimmte Grenze, in der Regel 33 %, nicht überschreitet. Ob bestehende Belastungen berücksichtigt werden, hängt von den Darlehensgebern ab.

Es gibt jedoch Ausnahmen, bei denen die monatlichen Zahlungen ein Drittel des Haushaltseinkommens übersteigen können. Zum Beispiel in Abhängigkeit vom Alter oder der beruflichen Situation der Darlehensnehmer, den verbleibenden Mitteln zum Leben oder der Höhe des Darlehens. Setzen Sie sich mit uns in Verbindung, um mehr zu erfahren.

Greifen wir das Beispiel der Immobilie im Wert von 800'000 CHF aus dem vorherigen Absatz wieder auf. Übernimmt der Käufer 20 % der Finanzierung, so ist ein Darlehen von 640'000 CHF (80 % des Immobilienwerts) erforderlich. Hier eine detaillierte Berechnung des Einkommens, das für die Aufnahme eines Hypothekendarlehens erforderlich ist:

- Die theoretischen Zinsen belaufen sich auf 640'000 CHF * 5 % oder 32'000 CHF (~ 2'700 CHF monatlich)

- Die theoretische Tilgung beträgt jährlich (640'000 - 800'000 CHF * 65 %) /15 oder 8.000 CHF (~ 667 CHF monatlich)

- Die Unterhaltungskosten belaufen sich auf 800'000 CHF * 1 % jährlich, das heißt auf 8000 CHF (~667 CHF monatlich)

Dies summiert sich zu jährlichen Kosten von 48'000 CHF, so dass das Gesamteinkommen der Darlehensnehmer mindestens 144'000 CHF betragen muss.

Geht man die Frage umgekehrt, also von Ihrem Einkommen aus an, so ist sie etwas komplexer. Zum Glück liefert Ihnen der e-Potek-Rechner das Ergebnis nach wenigen Klicks.

Entdecken Sie Ihre Kaufkraft mit wenigen Klicks

Kostenlos, ohne Verpflichtung

Andere Faktoren, die Ihre Tragbarkeit beeinflussen

Die Vorschriften der Finanzinstitute für die Vergabe von Hypothekenkrediten unterscheiden sich in bestimmten Kriterien. Zum Beispiel, ob Sie allein oder als Paar ein Darlehen aufnehmen, abhängig von Ihrem Alter, Ihrer beruflichen oder familiären Situation. Ihre Einnahmen und Ausgaben werden nicht in gleicher Weise berücksichtigt. Es kann auch sein, dass Sie mehr oder weniger Eigenmittel aufbringen müssen.

Die beabsichtigte Nutzung der Immobilie, die Sie kaufen möchten, beeinflusst Ihre Tragbarkeit. Wenn Sie zum Beispiel einen Zweitwohnsitz kaufen, verlangen die Darlehensgeber, dass Sie mehr Eigenkapital einbringen.

Die Erwerbskosten, insbesondere die Notariatskosten, sind von Kanton zu Kanton sehr unterschiedlich. Die Lage der Immobilie, die Sie suchen oder kaufen wollen, hat ebenfalls Einfluss.

Für eine Liegenschaft im Wert von 1'000'000 CHF belaufen sich die Notariatskosten im Kanton Genf beispielsweise auf rund 32'700 CHF, im Waadt dagegen auf 45'500 CHF.

Schließlich unterscheiden sich die Kriterien und Regeln verschiedener Darlehensgeber für die Vergabe von Immobiliendarlehen. So werden beispielsweise Ihre Boni nicht in gleicher Weise berücksichtigt wie Ihr Gehalt; Entsprechendes gilt für den Nettogewinn, wenn Sie für Ihr eigenes Unternehmen arbeiten. Auch die Zinssätze und die theoretische Tilgung sind nicht einheitlich.

Die Wahl des Finanzinstituts ist daher für Ihr Projekt sehr wichtig, und zwar nicht nur wegen der Zinssätze, die es Ihnen anbieten kann, sondern auch, weil es großen Einfluss auf Ihre Tragbarkeit haben kann. Es ist daher sinnvoll, sich an einen Finanzmakler zu wenden, der die Vergleichsarbeit für Sie übernimmt.

Um sich auf dem Immobilienmarkt zurechtzufinden und auf einfache Weise das optimale Darlehen zu erhalten, stehen die Berater von e-Potek Ihnen mit Rat und Tat zur Seite und finden für Sie die für Ihren Bedarf am besten geeignete Finanzierungslösung.

Simulieren Sie Ihr Projekt online oder wenden Sie sich an unsere Teams, um einzusteigen.