Der Schweizer Wohnimmobilienmarkt nach Covid-19

Viele Experten erwarten für 2020 eine Rezession. Ihnen zufolge hängt das Ausmaß der Krise vor allem von der Dauer der Lockdownmaßnahmen ab, die, von einigen Ausnahmen abgesehen, weltweit ergriffen wurden. Obwohl auch die Schweiz sich diesem ungünstigen wirtschaftlichen Umfeld nicht entziehen kann, muss man sich fragen, ob die Befürchtung einer Immobilienkrise deswegen gerechtfertigt ist.

Der Markt für Wohnimmobilien bleibt im Großen und Ganzen stabil.

Eine neue Studie von Wüest & Partner deutet darauf hin, dass „die Marktwerte der meisten finanzierten Eigenheime trotz des zu erwartenden vorübergehenden Rückgangs den Beleihungswert der Banken übertreffen dürften. Kreditausfälle und Zwangsversteigerungen sind nur dann zu erwarten, wenn die Krise über mehrere Jahre hinweg anhält. Derzeit jedoch geht niemand von dieser Annahme aus. Die Wahrscheinlichkeit, dass der Immobilienmarkt zusammenbrechen könnte, ist daher zu vernachlässigen. Insofern brauchen sich weder die aktuellen Eigentümer noch künftige Erwerber Sorgen zu machen.

Trotz des leichten Anstiegs der Hypothekenzinsen Ende März 2020 bleiben sie auf einem historisch niedrigen Niveau. Seit April hat sich der „Interbanken“-Referenzsatz IRS bei etwa -0,28 % stabilisiert, was ihre Attraktivität für künftige Käufer bestätigt. Zur Erinnerung: Nach den pessimistischen Wachstumsprognosen hatten Banken und Versicherer sich auf einen Mangel an Liquidität eingestellt, was zu einem vorübergehenden Anstieg der Hypothekenzinsen führte. Eine detaillierte Analyse dieses plötzlichen Anstiegs finden Sie in unserem früheren Artikel.

Ein Marktumfeld, das von negativen Interbankenzinsen beherrscht wird, schafft günstige Bedingungen für jeden, der Immobilieneigentum erwerben möchte. Die Gesamtkosten eines Immobilienkaufs, darunter Hypothekenzinsen, Tilgung und Unterhaltungskosten, sind in vielen Fällen niedriger als die Miete, und dabei ist die mögliche Wertsteigerung der Immobilie im Laufe der Jahre nicht einmal einkalkuliert.

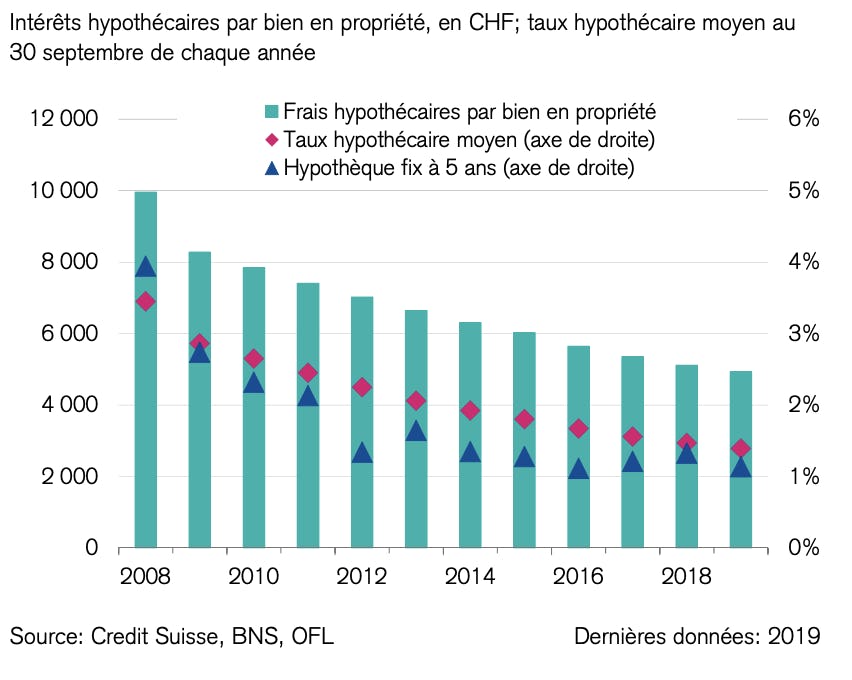

Abbildung 1: Hypothekenkosten für Immobilieneigentümer

Obige Abbildung zeigt sehr deutlich einen Abwärtstrend der Hypothekenkosten für Schweizer Haushalte. Diese Abwärtsbewegung in Verbindung mit einer Verschärfung der Bedingungen für die Darlehensvergabe bedeutet eine durchaus tragbare finanzielle Belastung für Schweizer Haushalte, die lediglich eine vorübergehende Einkommensverringerung erleiden. Außerdem ist die Gefahr solcher vorübergehender Einkommenseinbußen aufgrund einer Covid-19-bedingten Gesundheitskrise geringer denn je.

Und obwohl die Arbeitslosenquote laut Staatssekretariat für Wirtschaft im März immerhin 2,9 % betrug, liegt sie damit weiterhin deutlich unter dem europäischen Durchschnitt. Darüber hinaus dürfte die dank Kurzarbeit hohe Flexibilität krisenbedingte Entlassungen weitgehend auffangen, sodass ein sicherer Einkommenssockel erhalten bleibt.

Hinzu kommen die zahlreichen vom Bund angekündigten Hilfsmaßnahmen für Privatpersonen und Unternehmen, die das Kreditausfallrisiko auf dem Schweizer Hypothekarmarkt vermindern.

Daher halten wir Befürchtungen eines Immobiliencrashs für unbegründet, da die Wachstumsvektoren des Wohnungsmarktes nicht übermäßig beeinträchtigt wurden und kurzfristig keine Gefahr einer Verschlechterung besteht.

Immobilienfinanzierung

Die von der FINMA zum Zwecke der Regulierung des Hypothekenmarktes vorgegebenen Bedingungen für die Darlehensvergabe, also die „Finanzierung“, sind untrennbar mit dem Immobilienmarkt verbunden. Jüngstes Beispiel war die Abschaffung des antizyklischen Eigenkapitalpuffers für Banken. Diese Maßnahme erhöht den Spielraum der Banken bei der Kreditvergabe, um die wirtschaftlichen Folgen des Coronavirus zu mildern.

Trotz der Widerstandsfähigkeit des Immobilienmarktes, die in diesem Artikel erörtert wurde, darf man nie aus dem Blick verlieren, dass alle Investitionen mit Risiken behaftet sind. Unabhängig davon, ob es sich um einen Hauptwohnsitz, eine Mietinvestition oder eine Hypothekenverlängerung handelt, ist der Erwerber bei einer schlecht strukturierten Immobilienfinanzierung einer Reihe von Risiken ausgesetzt.

Betrachten Sie den in den Medien überraschend wenig beachteten Fall von Haushalten, die vor mehr als einem Jahrzehnt eine Hypothek aufgenommen haben. Einige Finanzinstitute waren damals etwas leichtsinnig in Bezug auf die Fähigkeit der Haushalte, im Ruhestand ihre Hypothekendarlehen zu bedienen. Sobald die Hypothek jedoch auslief, wurde einigen Haushalten eine Verlängerung ihrer Hypothek mit der Begründung verweigert, sie hätten derzeit ein zu geringes Einkommen.

Die theoretische Zinsbelastung von 5 %, die dem durchschnittlichen Zinssatz der letzten fünfzig Jahre auf wenige Nachkommastellen genau entspricht, erweist sich oft als problematisch. Die Finanzinstitute verlangen nämlich von den Eigentümern ein Einkommen, das dreimal so hoch ist wie die theoretischen Kosten für Wohneigentum. Es gibt jedoch einige Lösungen für Haushalte, die diese Voraussetzungen derzeit nicht erfüllen.

Trotz der optimistischen Prognosen für den Schweizer Wohnungsmarkt könnten daher einige Haushalte auch ohne Verschlechterung des wirtschaftlichen Umfelds in der Schweiz gefährdet sein. Vor diesem Hintergrund ist es ratsam, sich bei jedem Immobilienprojekt von einem Hypothekenmakler beraten zu lassen. Dieser ermittelt die optimalen Finanzierungsstrukturen je nach Situation des Kunden, um ihm bei seinen strategischen Entscheidungen zur Seite zu stehen.

Die Informationen auf der Website dienen nur zu Ihrer Orientierung. Diese Informationen implizieren weder eine Empfehlung noch eine Aufforderung oder ein Angebot zum Abschluss eines Vertrages oder zu Kauf oder Verkauf einer Immobilie.