Possedere un immobile in Svizzera – cosa dovete sapere

In Svizzera, l’acquisto di un immobile richiede una buona conoscenza degli aspetti finanziari e legali del mercato. Dall’importanza del vostro livello di reddito alla costituzione dei mezzi propri, Resolve vi fornisce una panoramica dei principali fattori che dovreste considerare se volete diventare proprietari di immobili.

In Svizzera è meglio acquistare o affittare?

Proprietari o locatari? Rispetto ai Paesi limitrofi, anche se i numeri sembrano in crescita, la percentuale di proprietari di case in Svizzera continua a essere relativamente bassa. Tuttavia, gli specialisti concordano nell’affermare che, nel lungo termine, essere proprietari di immobili è meno costoso rispetto all’affitto.

La bassa percentuale può essere spiegata da diversi fattori, tra cui in primo luogo le difficoltà finanziarie:

- i prezzi degli immobili sono alti

- sono necessarie delle entrate notevoli

- l’acquisto di un immobile richiede notevoli mezzi propri

Anche il processo in quanto tale può rappresentare un ostacolo per coloro che desiderano diventare proprietari di un immobile:

- il linguaggio usato è complesso e difficile da comprendere

- è complicato ottenere le informazioni

- i calcoli sono complessi

- la scommessa sembra troppo rischiosa (i tassi dei prestiti ipotecari possono aumentare e la rivendita può risultare problematica)

Tuttavia, se ricevete l’assistenza adeguata, possedere un immobile e ottenere un prestito ipotecario possono essere operazioni semplici e particolarmente vantaggiose.

Proprietari di casa e locatari hanno i rispettivi vantaggi e svantaggi. Avere una casa di proprietà significa essere liberi dalle limitazioni dell’affitto; sarete in grado di decorare o ristrutturare la vostra cosa come vorrete, senza correre il rischio che l’affitto aumenti o che il locatore rescinda il vostro contratto di affitto. Potete anche essere idonei a ricevere dei vantaggi fiscali. Tuttavia, è necessario anche un impegno molto maggiore, dato che sarete indebitati per un lungo periodo e sarete soggetti a una nuova tassa: la tassa sul valore locativo dell’immobile.

Chi può acquistare un immobile in Svizzera?

L’acquisto di immobili in Svizzera non è per tutti. Il sogno di avere una casa di proprietà rimane in gran parte inaccessibile per la maggior parte della classe media, specialmente nelle regioni molto richieste o densamente popolate, come ad esempio Ginevra, dove l’81 % della popolazione vive in affitto (rispetto al 64 % circa per la Svizzera nel suo complesso nel 2021).

Alla luce delle limitazioni fiscali combinate con i prezzi di mercato scoraggianti è raro che le persone di età inferiore a 30 anni possiedano un immobile in Svizzera. Secondo Crédit Suisse, l’età media dei proprietari di immobili è di circa 58 anni. Gli esperti stimano che l’età di acquisto si attesti nell’intervallo tra 35 e 45 anni.

Anche la vostra situazione professionale e personale può influenzare l’importo che potete prendere in prestito e, di conseguenza, il fatto che possiate permettervi o meno di acquistare una casa. I prestatori possono applicare diversi criteri a seconda del tipo di lavoro che svolgete, della vostra nazionalità e della vostra età.

Se volete scoprire qual è la vostra sostenibilità con tutti i prestatori sul mercato, il nostro calcolatore considera tutti questi criteri e vi fornisce delle informazioni accurate in soli pochi clic.

Quale livello di reddito è necessario per possedere un immobile in Svizzera?

Il reddito è un fattore chiave per determinare la quantità massima che potete prendere in prestito. Ciascun immobile e il prestito ipotecario associato comportano dei costi di gestione:

- gli interessi

- l’ammortamento del prestito ipotecario (il rimborso graduale di una parte del prestito)

- i costi di manutenzione

- i pegni sull’immobile

Tutti questi costi per la casa non devono di norma superare un terzo (33 %) del reddito del vostro nucleo familiare.

Ci sono tuttavia delle eccezioni, nelle quali certi prestatori accettano una percentuale leggermente maggiore (fino al 40 %) a seconda, ad esempio, dell’età o dello stato dei mutuatari, del loro reddito combinato, delle indennità di soggiorno o dell’importo del prestito.

Andrebbe notato che le spese esistenti, come un leasing automobilistico, devono essere tenute in considerazione nel calcolo.

Per un immobile del valore di 1’000’000 CHF, ad esempio, il reddito cumulato dei mutuatari deve essere di circa 180’000 CHF.¨

Come si finanzia un immobile in Svizzera?

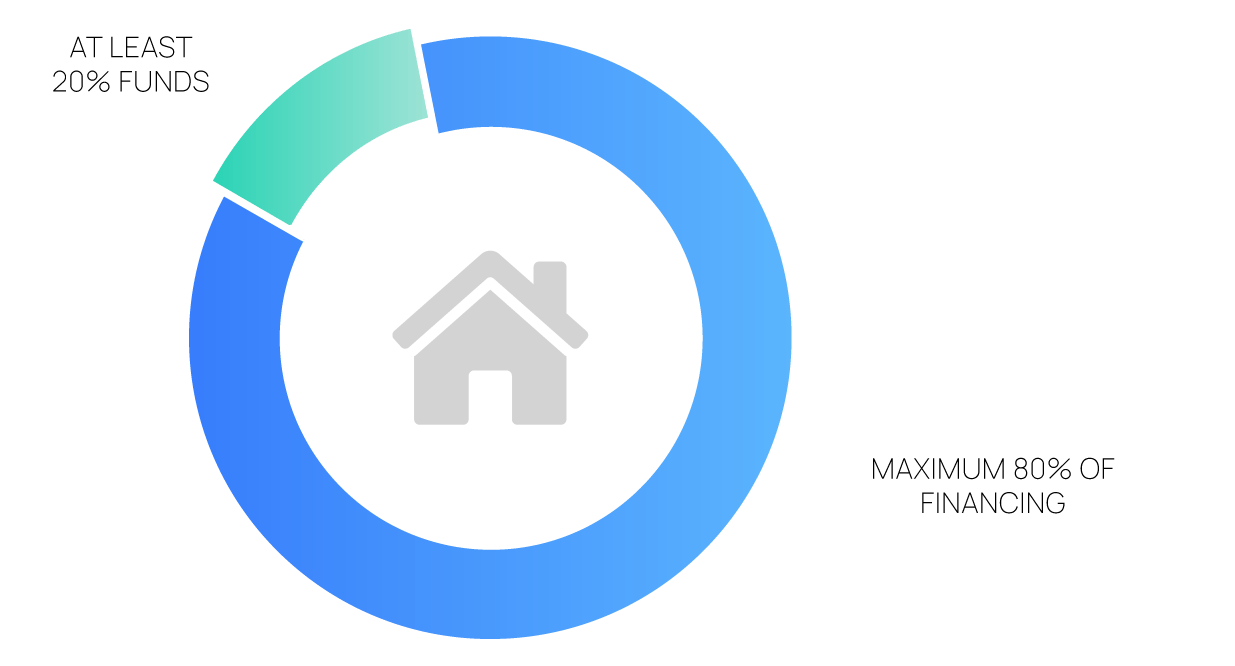

Uno dei fattori più importanti è rappresentato dai mezzi propri. Se desiderate possedere la vostra abitazione principale in Svizzera, normalmente vi viene chiesto di apportare un contributo personale di almeno il 20 % del prezzo di acquisto. Questo significa che un’istituzione finanziaria finanzierà al massimo l’80 % del prezzo dell’immobile. Senza questo contributo personale, è molto difficile acquisire un appartamento o una casa, anche se avete un reddito sufficiente. Questa regola si applica a tutte le banche di tutti i cantoni.

Ripartizione tra mezzi propri e prestito ipotecario

Una limitazione ulteriore trova applicazione in molti casi – almeno il 10 % di questi fondi deve provenire dalla vostra liquidità (capitale proprio), ad esempio da risparmi, titoli, terzo pilastro, assicurazione sulla vita, donazioni, ecc. Il restante 10 % può derivare dalla vostra liquidità o dal vostro secondo pilastro (chiamato anche «LPP»).

Oltre al 20 % di mezzi propri, dovrete sostenere anche le tasse notarili, il cui importo varia a seconda del notaio e del cantone. Non possono essere finanziate dalla banca o dal vostro secondo pilastro e devono essere coperte dalla vostra liquidità. Possono rappresentare il 3-5 % del valore dell’immobile e, quindi, non devono essere trascurate.

Se torniamo all’esempio precedente, per un immobile del valore di 1’000’000 CHF dovrete avere a disposizione da 230’000 a 250’000 CHF per un contributo di mezzi propri del 23-25 %.

Come posso prepararmi al meglio per l’acquisto di un immobile in Svizzera?

L’acquisto di un immobile è uno dei momenti più importanti nella vita, spesso il più importante dal punto di vista finanziario. È quindi fondamentale prepararsi nel miglior modo possibile e ottenere la migliore consulenza possibile.

1. Scoprite qual è la vostra sostenibilità

La prima domanda che dovete porvi, prima ancora di iniziare a cercare l’immobile dei vostri sogni, riguarda il prezzo massimo che potete pagare per il vostro immobile.

La vostra sostenibilità dipende da molti fattori:

- I mezzi propri che possono contribuire al progetto

- La vostra capacità di indebitamento, che dipende dal vostro reddito

- L’istituzione finanziaria alla quale decidete di ricorre per il prestito ipotecario

- Il cantone in cui effettuate l’acquisto

- Come intendete usare l’immobile

Alcuni mediatori immobiliari vi chiederanno addirittura di fornire una prova di fondi prima di poter sottoporre un’offerta. Non fatevi cogliere di sorpresa e anticipate questa richiesta. Resolve può fornirvi una prova di fondi in soli pochi clic.

Valutate la vostra sostenibilità in soli pochi clic

2. Scelta del tipo di immobile e della sua posizione

È fondamentale decidere il tipo di abitazione che state cercando e le caratteristiche che sono importanti per voi prima di iniziare la ricerca. Decidete se volete una nuova costruzione o un immobile esistente. Anche la posizione è importante, dato che ha un impatto sul prezzo. In generale, i prezzi diminuiscono allontanandosi dalle città. I prezzi medi al m2 in Svizzera sono di circa 6’000 CHF, ma possono raggiungere facilmente i 10’000 CHF al m2 nelle principali città. A titolo indicativo, il prezzo di vendita dell’80 % delle case sul mercato svizzero va dai 420’000 ai 2’900’000 CHF. Gli appartamenti sono venduti in gran parte a prezzi compresi tra 298’000 e 1’665’000 CHF.

3. Preparare un piano di risparmio

Come avete visto, dovrete puntare sul risparmio per poter disporre dei mezzi propri il giorno in cui deciderete di investire in un immobile. La pensione associata con il terzo pilastro può rappresentare una soluzione eccellente. Inoltre, un cittadino svizzero su tre risparmia fino a 1’000 franchi al mese per poter acquistare un immobile. Secondo uno studio di Swiss Life, una famiglia svizzera deve risparmiare in media per otto anni prima di poter acquistare un immobile.

4. Ottenere il finanziamento

Una volta che avete verificato la vostra sostenibilità, trovato un immobile e messo da parte il vostro contributo personale, dovrete ottenere il miglior prestito ipotecario per il vostro progetto. Al riguardo esistono varie possibilità:

- prestito ipotecario a tasso variabile

- prestito ipotecario con tasso d’interesse fisso

- prestito ipotecario SARON

- prestito ipotecario combinato

I modelli di prestito ipotecario si differenziano per la loro flessibilità e per il livello di rischio che implicano. È necessaria un’analisi accuratissima per garantire che, anche in caso di pensionamento o di ricevimento di una pensione (incapacità o decesso), l’impegno finanziario sia sostenibile per continuare a vivere nell’immobile in questione.

Trovare il finanziamento migliore può essere un’operazione lunga e complessa, dato che richiede la conoscenza del finanziamento ipotecario e la consapevolezza del fatto che ogni istituzione accetta i clienti e decide di concedere i prestiti ipotecari in base alle proprie regole. Per orientarvi facilmente nel mercato immobiliare e ottenere il prestito migliore, i consulenti Resolve sono al vostro fianco e trovano la soluzione finanziaria più appropriata per le vostre esigenze e i vostri requisiti.

.png?ixlib=gatsbyFP&fit=max&auto=compress%2Cformat&q=50&w=8192)

.png?ixlib=gatsbyFP&fit=max&auto=compress%2Cformat&q=50&w=8192)