Le Marché immobilier résidentiel Suisse post Covid-19

De nombreux experts s'attendent à une récession économique en 2020. Selon ces derniers, l'ampleur de cette crise dépendra principalement de la durée des mesures de confinement qui ont été prises à une échelle mondiale, à quelques exceptions près. Bien que la Suisse n'échappe pas à cet environnement économique défavorable, se pose la question du bien-fondé des risques liés à une potentielle crise immobilière.

Le marché du logement résidentiel reste dans l’ensemble stable.

Une récente étude de Wüest & Partner indique qu'en dépit de « la baisse temporaire attendue des valeurs de marché, la grande majorité des logements en propriété financés devrait dépasser la valeur de gage des banques. Il ne faut s'attendre à des défauts de crédit et à des ventes forcées que si la crise perdurait pendant plusieurs années. Or, personne ne fait actuellement cette hypothèse ». Les probabilités d'un effondrement du marché immobilier restent donc négligeables ce qui rassurera les propriétaires actuels ainsi que tout futur acquéreur.

En dépit de la hausse marginale des taux d'intérêts hypothécaires constatée fin Mars 2020, ces derniers restent à des niveaux historiquement bas. Depuis le mois d'Avril , le taux de référence “interbancaire” IRS se stabilise aux alentours de -0.28% confirmant ainsi leur attrait pour tout futur acquéreur. A titre de rappel, suite aux prévisions de croissance pessimistes, les banques et assurances avaient anticipé un manque de liquidités futur engendrant dès lors une hausse temporaire des taux d'intérêts hypothécaires. Vous retrouverez une analyse détaillée de cette soudaine hausse dans notre précédent article.

Un environnement de marché dominé par des taux d'intérêts interbancaires négatifs crée les conditions propices pour toute personne désireuse d'accéder à la propriété. Le cumul des charges liés à une acquisition foncière comprenant les intérêts hypothécaires, l'amortissement ainsi que les frais d'entretiens revient dans de nombreux cas moins cher qu'une location ; cela sans prendre en considération l'appréciation potentielle du bien immobilier à travers les années.

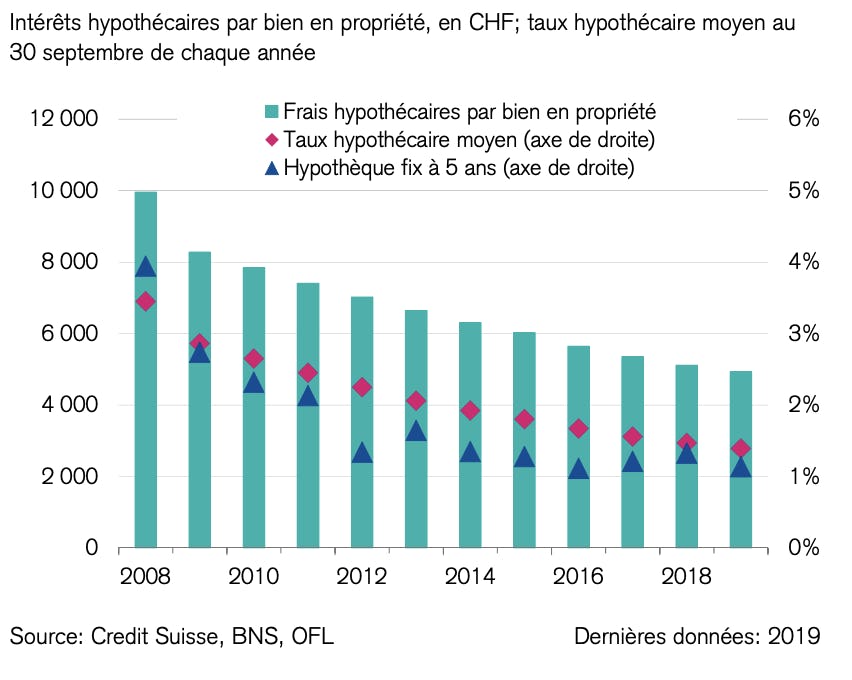

Figure 1 : Charges hypothécaires pour les propriétaires existants

La figure ci-dessus, illustre très clairement une tendance à la baisse des charges hypothécaires pesant sur les ménages Suisses. Ce mouvement baissier couplé à un durcissement des conditions d'octrois de crédit représente une charge financière soutenable pour des ménages suisses qui ne souffriraient que d'un manque à gagner temporaire. En outre, ces derniers sont aujourd'hui moins à risque face à une diminution temporaire des revenus résultant d'une crise sanitaire liée au Covid-19 qu'ils ne l'étaient auparavant.

Par ailleurs, bien que nous atteignons un taux de chômage au mois de Mars de 2.9% à l'échelle nationale, selon le Secrétariat d'Etat à l'économie, ces statistiques restent bien inférieures à la moyenne européenne. En outre, la flexibilité offerte à travers le système de chômage partiel devrait en grande partie absorber les licenciements découlant de cette crise, préservant ainsi un certain seuil de revenus.

A cela s'ajoute les nombreuses mesures d'aides annoncées par la confédération tant pour les particuliers que pour les entreprises qui devraient mitiger les risques de défaut sur le marché hypothécaire Suisse.

Dès lors les craintes liées à un krach immobilier nous semblent injustifiées, les vecteurs de croissance du marché résidentiel n'ayant pas été impacté outre mesure et ne présentant pas de risque de détérioration immédiat.

Financement Immobilier

Utilisé par la FINMA afin de réguler le marché hypothécaire, les conditions d'octroi de crédit ou en d'autres mots “le financement” est indissociable du marché immobilier. L'exemple le plus récent, fut la suppression du volant anticyclique des fonds propres des Banques. Cette mesure accroît la marge de manœuvre dont disposent les banques pour octroyer des crédits visant à atténuer les conséquences économiques liées au coronavirus.

En dépit de la résilience du marché immobilier qui fut abordée au travers de cet article, il convient de rappeler que tout investissement comporte un risque. De plus, qu'il s'agisse d'une résidence principale, d'un investissement locatif ou encore d'un renouvellement hypothécaire, un financement immobilier mal structuré expose l'acquéreur à un certain nombre de risques.

Prenons le cas étonnamment peu médiatisé des ménages ayant souscrit un prêt hypothécaire, il y a plus d'une dizaine d'années. Certaines institutions financières étaient à l'époque un peu moins regardantes concernant la capacité des ménages à supporter les charges hypothécaires à la retraite. Or lorsque le prêt hypothécaire arrive à échéance, certains ménages se voient refuser le renouvellement de leur prêt, sous couvert d'un manque actuel de revenus.

La charge théorique de 5% de taux d'intérêt qui correspond à quelques décimales près au taux d'intérêts moyen des cinquante dernières années s'avère souvent problématique. En effet, les établissements financiers exigent de la part des propriétaires, de disposer de revenus trois fois supérieurs aux charges théoriques liées à la propriété du logement. Il existe toutefois quelques solutions pour les ménages qui ne remplissent pas ces conditions aujourd'hui.

Dès lors, en dépit des projections optimistes concernant le marché immobilier suisse, certains ménages peuvent se retrouver à risque sans détérioration de l'environnement économique Suisse. Fort de ce constat, il est avisé de solliciter un courtier en financement hypothécaire dans le cadre de tout projet immobilier. Ce dernier identifiera les structures de financement optimales selon la situation du client afin de l'accompagner dans ses décisions stratégiques.

Les informations contenues sur le site ont un but exclusivement informatif. Ces informations ne constituent en aucun cas une recommandation, une invitation ou une offre à conclure un contrat, ni à acheter ou à vendre un bien immobilier.