Devenir propriétaire en Suisse : ce qu'il faut savoir

En Suisse, l’achat d’un bien immobilier requiert une bonne connaissance des subtilités légales et financières du marché. De l’importance du niveau de revenu à la constitution des fonds propres : Resolve fait pour vous l’état des lieux des principaux aspects à prendre en compte pour devenir propriétaire.

Acheter ou louer en Suisse ?

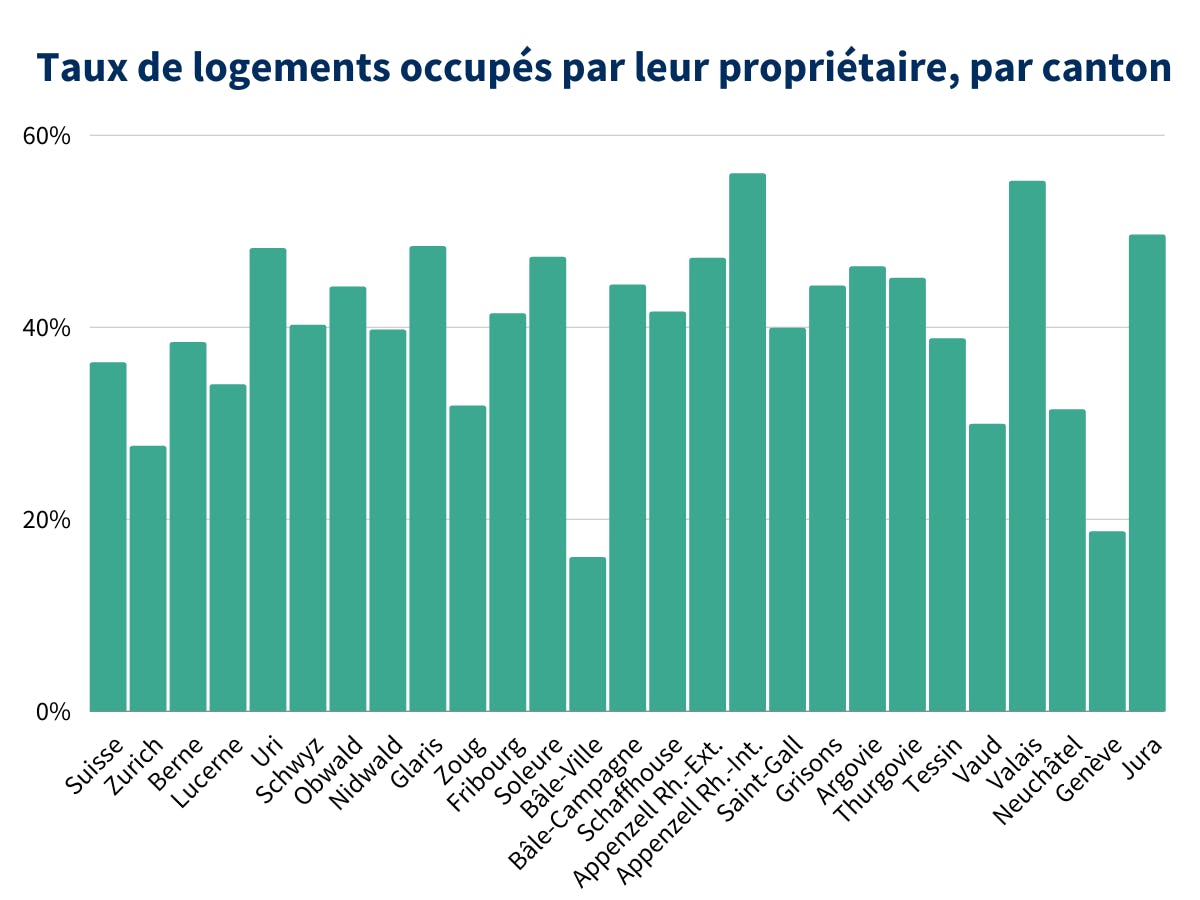

Propriétaire ou locataire ? En comparaison avec nos pays voisins, même si ce nombre semble augmenter, la proportion de propriétaires en Suisse reste relativement basse, 36% en 2021. Pourtant, les spécialistes s’accordent à dire que devenir propriétaire serait moins coûteux à long terme que rester locataire.

Ce faible ratio peut s’expliquer par plusieurs facteurs, les difficultés financières en premier lieu :

- les prix de l’immobilier sont élevés

- les revenus nécessaires sont importants

- l’accession à la propriété demande d’avoir à disposition des fonds propres conséquents

Les démarches sont également un frein pour les personnes désireuses de devenir propriétaires :

- le jargon employé est compliqué et nébuleux

- les informations sont difficiles à réunir

- les calculs sont complexes

- le pari peut parfois paraître risqué (les taux hypothécaires peuvent augmenter, la revente d’un bien peut être compliquée)

Pourtant, en étant bien accompagné, accéder à la propriété et obtenir un prêt hypothécaire peut s’avérer simple et particulièrement avantageux.

Propriétaire ou locataire, les deux modes d’habitation ont leurs avantages et leurs inconvénients. Devenir propriétaire supprimera les limitations de la location. Vous serez beaucoup plus libre dans votre aménagement, et vous n’aurez plus de risques d’augmentation du loyer ou de résiliation du bail. Cela pourra également vous faire bénéficier d’avantages fiscaux. Cependant il est certain que ce mode est plus engageant puisque vous devrez vous endetter sur le long terme, et vous verrez apparaître un nouveau type d’imposition, l’impôt sur la valeur locative.

Qui peut acheter un bien immobilier en Suisse ?

Acheter un bien immobilier en Suisse n’est pas donné à tout le monde. Le rêve de vivre « dans ses propres murs » reste largement inaccessible pour une grande partie de la classe moyenne, en particulier dans des régions très prisées ou denses telles que Genève, par exemple, où 81% de la population est locataire (contre 64% environ au niveau Suisse en 2021).

En raison des restrictions financières couplées à des prix contraignants sur le marché, rares sont les personnes de moins de 30 ans qui sont propriétaires en Suisse. Selon Crédit Suisse, la moyenne d’âge des propriétaires de biens immobiliers se situerait autour de 58 ans. L’âge d’acquisition estimé par les spécialistes se situerait quant à lui dans une fourchette allant de 35 à 45 ans.

Votre situation personnelle et professionnelle peuvent également avoir une influence sur le montant que vous pouvez emprunter et donc sur votre possibilité d’accéder à la propriété ou non. Ainsi les prêteurs ne vont pas appliquer les mêmes critères selon votre type d’activité, votre nationalité ou votre âge.

Si vous souhaitez connaître votre capacité d’achat auprès de tous les prêteurs du marché, notre calculateur agrège tous ces critères et vous permettra d’avoir une information précise en quelques clics.

Quel revenu avoir pour devenir propriétaire en Suisse ?

Le revenu est un facteur important pour déterminer le montant maximum que vous pouvez emprunter. Chaque bien immobilier et le prêt hypothécaire lié entraînent en effet des frais courants :

- les intérêts

- l’amortissement de l’hypothèque (c'est-à-dire le remboursement échelonné d’une partie de l’emprunt)

- les frais d’entretien

- les charges du bien immobilier

La totalité de ces frais de logement ne doit en général pas dépasser un tiers (33%) du revenu de votre ménage.

Il existe cependant des exceptions dans lesquelles certains prêteurs acceptent que ce ratio soit un peu plus élevé (jusqu’à 40%) selon, par exemple, l’âge ou le statut des emprunteurs, leur revenu combiné, le reste à vivre ou le montant du prêt.

À noter que les charges déjà existantes, telles qu’un leasing voiture ou un autre emprunt, doivent également être prises en compte dans le calcul.

A titre d’exemple, pour un bien de CHF 1’000’000, il faudrait au moins que le revenu combiné des emprunteurs soit d'environ CHF 180’000.

Comment financer un bien immobilier en Suisse ?

L’un des points les plus importants concerne les fonds propres. Lorsque l’on souhaite devenir propriétaire de sa résidence principale en Suisse, il est en général demandé de fournir un apport personnel d’au minimum 20% du prix d’achat. Cela revient donc à dire qu’un établissement financier finance au maximum 80 % dudit bien. Sans cet apport personnel, il sera compliqué d’acquérir un appartement ou une maison, même si vos revenus vous le permettent. C’est une règle qui prévaut dans toutes les banques et dans tous les cantons.

Répartition entre fonds propres et financement hypothécaire

Une contrainte supplémentaire s’ajoute dans la plupart des cas : au minimum 10% de ces fonds doivent provenir de vos liquidités (capitaux propres) : épargne, 3e pilier, assurance-vie, donation, titres, etc. Les 10% restants peuvent provenir soit de vos liquidités, soit de votre 2e pilier (aussi appelé « LPP »).

En plus des 20% de fonds propres, il faudra également prévoir dans votre budget les frais de notaire. Ceux-ci varient selon l’étude de notaire et le canton. Ils ne peuvent être financés par la banque, ni provenir de votre 2e pilier et doivent donc être pris en charge avec vos liquidités. Ces frais peuvent représenter entre 3 et 5% de la valeur du bien et ne doivent pas être négligés.

Si nous reprenons l’exemple précédent, pour un bien de CHF 1’000’000 il faudra prévoir entre 23% et 25% d’apport en fonds propres, soit entre CHF 230’000 et CHF 250’000.

Comment préparer au mieux l’achat d’un bien immobilier en Suisse?

L’achat immobilier est un achat capital dans une vie, souvent le plus important financièrement parlant. Il est donc indispensable de le préparer au mieux et de bien s’entourer.

1. Connaître sa capacité d’achat

La première question à laquelle vous devez savoir répondre avant même de commencer à chercher le bien de vos rêves c’est de connaître le montant maximum du bien immobilier que vous pouvez acheter.

Votre capacité d’achat va dépendre entre autres :

- Des fonds propres que vous êtes en mesure d’allouer à votre projet

- De votre capacité d’emprunt, qui elle, dépend de vos revenus

- De l’établissement financier que vous allez retenir pour faire votre prêt hypothécaire

- Du canton dans lequel vous faites votre achat

- De l’usage que vous voulez faire de ce bien

Certains courtiers immobiliers vont même vous demander de présenter une attestation de financement pour être en mesure de faire une offre sur un bien. Ne soyez donc pas pris de court et anticipez cette demande. Resolve peut vous fournir cette attestation en quelques clics.

Découvrez votre capacité d'achat en quelques clics

2. Choisir le type de bien et sa localisation

Il est également primordial de choisir le type de logement que vous souhaitez et les caractéristiques qui sont importantes pour vous afin d’avancer au plus vite dans votre recherche. Décidez si vous voulez faire construire ou si vous souhaitez acheter de l’ancien. L’emplacement est également important, d’autant qu’il a une influence sur le prix. En général, plus on s’éloigne des villes, plus les prix sont avantageux. Les prix du m2 sont en moyenne autour des CHF 6’000.- en Suisse, mais dans les villes principales on s’approche rapidement dès CHF 10’000.- le m2. A titre indicatif, le prix de vente de 80% des maisons sur le marché suisse se situe entre CHF 420’000 et CHF 2’900’000. La plupart des appartements se vendent quant à eux entre CHF 298’000 et CHF 1’665'000.

3. Préparer un plan d’épargne

Comme vous l’avez vu, il est impératif de songer rapidement à épargner afin d’avoir suffisamment de fonds propres à disposition pour le jour où vous souhaiterez acheter un bien immobilier. La prévoyance liée du 3e pilier constitue à ce titre une bonne solution. D’ailleurs, un suisse sur trois met chaque mois jusqu’à 1 000 francs de côté pour devenir propriétaire. Selon une étude publiée par Swiss Life, une famille suisse doit épargner en moyenne durant huit ans avant d’acquérir son bien.

4. Trouver un financement

Après avoir validé votre capacité d’achat, trouvé un bien et avoir constitué votre apport personnel, il vous faut obtenir la meilleure hypothèque pour votre projet. Il existe ici différentes possibilités :

- l’hypothèque à taux variable

- l’hypothèque à taux fixe

- l’hypothèque Saron

- l’hypothèque combinée

Les modèles d’hypothèques se distinguent surtout en fonction de leur flexibilité et de leur niveau de risque. Une analyse minutieuse s’impose pour s’assurer que, même après le départ à la retraite ou dans l’éventualité d’un cas de prévoyance (invalidité ou décès), la charge financière restera supportable pour continuer à habiter le bien concerné.

En savoir plus sur l’analyse de risque

Trouver le meilleur financement peut s’avérer compliqué et chronophage puisque cela nécessite des connaissances en financement hypothécaire et que chaque établissement financier accepte des clients et décide d'accorder une hypothèque selon ses propres règles. Pour se repérer au mieux dans le marché immobilier et obtenir le meilleur prêt en toute simplicité, les conseillers Resolve vous accompagnent et trouvent la solution financière la plus adéquate en fonction de vos besoins et exigences.

.png?ixlib=gatsbyFP&fit=max&auto=compress%2Cformat&q=50&w=8192)