Quels sont les critères de financement pour l’achat d’une résidence secondaire ?

Vous souhaitez transformer votre rêve de résidence secondaire en réalité? De la campagne à la montagne ou même à l’étranger, explorez les conditions pour posséder votre petit coin de paradis et apprenez comment calculer vos fonds propres, gérer votre ratio d'endettement, et trouver la meilleure option de financement pour votre évasion bien méritée.

Si résidence secondaire a toujours fait rêver, la crise sanitaire du Covid-19 a accentué les demandes provenant de locataires n’ayant pas (encore) les moyens pour acheter une résidence principale, mais qui ressentent le besoin de posséder un petit pied-à-terre à la campagne ou dans tout autre lieu qui leur permet de s’évader un peu, à un prix plus accessible.

Les conditions d’octroi d’un prêt hypothécaire diffèrent selon l’usage qu’il sera fait du bien immobilier. Voici les principales conditions à respecter pour le financement d’une résidence secondaire, que vous soyez déjà propriétaire ou non.

Les fonds propres

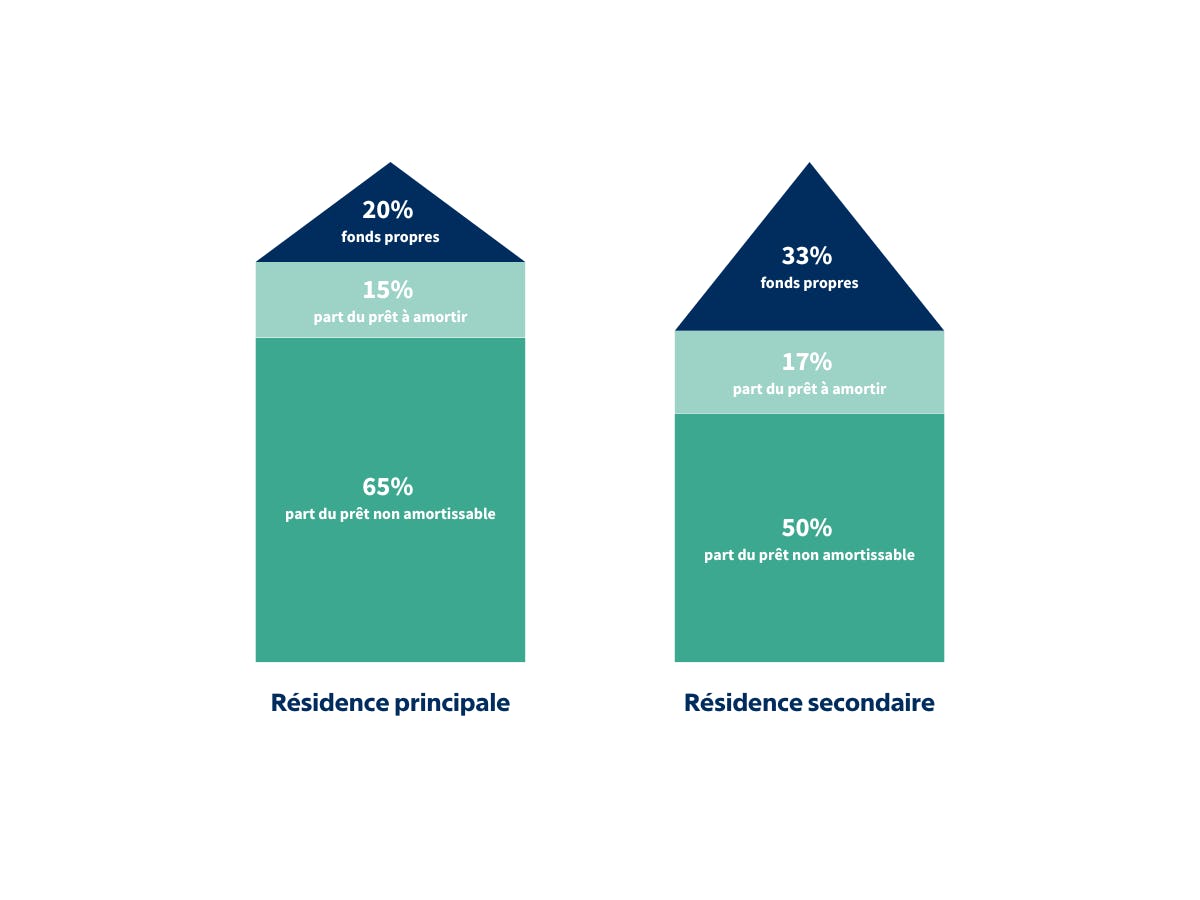

Le calcul des fonds propres nécessaires est différent selon l’usage qu’il sera fait du bien immobilier. Pour une résidence secondaire, la majorité des établissements financent au maximum à hauteur de 66% de la valeur du bien. Il faut donc apporter les 33% restants, et couvrir les frais d’achat, ce qui représente plus de fonds propres que pour l’achat d’une résidence principale (en général 20% plus frais d’achat).

Certains établissements proposent parfois, en fonction de la situation de l’emprunteur, un taux d’avance (pourcentage de financement) plus important, jusqu’à 75% et parfois même jusqu’à 80%.

Nous connaissons les critères d’octroi des différents établissements et pouvons vous aider à sélectionner l’emprunteur qui correspondra le mieux à votre profil et à vos attentes.

Trouver le meilleur prêt pour ma résidence secondaire

Nous contacter

Faire une simulation en ligne

Si vous ne possédez pas les fonds propres nécessaires pour le financement d’une résidence secondaire, mais que vous êtes déjà propriétaire, vous avez peut-être la possibilité d’augmenter votre prêt hypothécaire existant pour dégager des liquidités supplémentaires qui seront considérées comme des fonds propres pour votre nouvel achat. Cela dépend notamment du montant de votre prêt qui a déjà été amorti et de la potentielle augmentation de valeur de votre bien immobilier.

En savoir plus sur l’augmentation d’un prêt hypothécaire

Le ratio d’endettement

Lors de l’achat d’une résidence principale, le ratio d’endettement ne doit généralement pas dépasser les 33%. Pour rappel, ce calcul permet de vérifier que les charges liées à votre achat ne dépassent pas le tiers de vos revenus.

En savoir plus sur le calcul du ratio d’endettement pour l’achat d’une résidence principale.

Lors de l'achat d’une résidence secondaire, l’établissement financier appliquera un calcul de charges théoriques qui sera en général comptabilisé en déduction de vos revenus. Vos revenus doivent ensuite tenir la charge en lien avec votre résidence principale. Que vous en soyez propriétaire ou locataire, les charges liées doivent se situer en dessous de 33% de vos revenus.

Si vous êtes locataire :

ratio d’endettement = loyer / revenu

Si vous êtes propriétaire d'une résidence principale :

ratio d’endettement = charges théoriques / revenu

Attention cependant, car si vous envisagez de louer le logement secondaire et de faire valoir les potentiels revenus locatifs dans le calcul de financement du bien, il faut savoir qu’ils ne sont pris en compte par les prêteurs que s’il s’agit d’une location annuelle. C’est-à-dire que si vous comptez utiliser le logement pendant une période et le louer le reste du temps, les revenus locatifs ne pourront pas être additionnés à vos revenus, même s’ils vous serviront à couvrir une partie des charges du prêt hypothécaire.

L’amortissement

Comme il n’est pas possible d’utiliser de la prévoyance liée (3e pilier A), l’amortissement du prêt hypothécaire se fait généralement de manière directe. C’est-à-dire que la dette se réduit graduellement jusqu’à 50% de la valeur du bien. La plupart des établissements acceptent également de faire de l'amortissement indirect via de la prévoyance libre (3e pilier B). Moins intéressante car non déductible d’impôts (à l’exception des résidents fiscaux genevois et fribourgeois), cette option reste toutefois non négligeable dans une optique de protection de la famille (couverture décès, invalidité et retraite).

La localisation

La majorité des résidences secondaires achetées en Suisse se situent à la montagne. Il est également possible, sous certaines conditions, d’obtenir un financement pour une maison de vacances à l’étranger. Ce type de financement est cependant généralement plus complexe et les établissements qui le proposent sont moins nombreux.

Certains prêteurs peuvent se montrer plus réticents et appliquent des règles spécifiques en ce qui concerne la localisation du bien, les montants minimums à financer ou d’autres critères. Des pays, tels que la France, dans des lieux stratégiques, comme Megève, Saint-Tropez ou certains quartiers de Paris, ne posent habituellement pas de problème, car ils sont faciles à revendre. D'autres lieux considérés comme moins attractifs peuvent rendre l'acceptation du dossier plus difficile.

En savoir plus sur le financement d’une résidence secondaire à l’étranger

La fiscalité

En ce qui concerne la fiscalité, il faut savoir qu’un objet immobilier est toujours taxé dans le canton ou le pays dans lequel il se situe. Il en va de même en ce qui concerne les donations et les successions immobilières.

Par contre, ceci entraînera une répartition intercantonale, afin d’éviter la double imposition. En d’autres termes, les éléments fiscaux liés à la résidence secondaire (valeur locative, intérêts, frais d’entretien…) seront à payer dans le canton où l’objet immobilier se situe, mais viendront impacter le taux d’imposition sur le revenu dans le canton où réside fiscalement le propriétaire.

Les frais d’achat

Sauf exception (par exemple Casatax à Genève), les frais d’achat sont du même ordre que lorsqu’il s’agit d’une résidence principale et dépendent du canton où se situe le bien immobilier. Par exemple, en Valais, là où se situent beaucoup de résidences secondaires, les frais d’achat sont moins élevés que dans le Canton de Vaud ou à Genève.

Regroupés sous le terme “frais d’achat”, on retrouve principalement les droits de mutation (appelés aussi droits d'enregistrement dans le canton de Genève ou encore lods dans le canton de Neuchâtel). Il s’agit d’un impôt frappant les transactions immobilières (transfert de propriété immobilière). En Suisse, ce type d'impôt est prélevé par les cantons et/ou par les communes et seuls quelques cantons suisses alémaniques, tels que Zürich et Zoug, ne perçoivent pas de droits de mutation.

A cet impôt s’ajoutent les :

- Émoluments du Registre Foncier (frais d’inscription)

- Honoraires du notaire

- Frais de constitution du droit de gage immobilier (droits d’enregistrement pour la cédule hypothécaire)

- Frais administratifs divers

En savoir plus sur les frais d’achat

Si vous envisagez l’achat d’une résidence secondaire, il peut s’avérer judicieux de faire, au préalable, le point sur le financement de votre résidence principale, afin de l’optimiser et aborder l’acquisition du second logement dans les meilleures conditions.

Grâce à notre approche globale, nous pouvons vous obtenir des conditions plus favorables qui vous permettront peut-être d’acquérir un bien immobilier d’une valeur supérieure à la limite que vous pensiez devoir vous fixer. Par exemple, avec un taux d’avance plus élevé ou grâce à une augmentation de prêt hypothécaire.