Quali sono i principali documenti di cui ho bisogno per presentare una richiesta di fondi?

Preparare la vostra richiesta di prestito ipotecario può sembrare un compito ostico, dato che la lista dei documenti richiesti è a volte molto lunga. I documenti sono richiesti per l’approvazione della vostra richiesta di prestito ipotecario. Sono usati per analizzare la vostra situazione personale e professionale e i vostri beni. Sono usati anche per confermare il valore dell’immobile da finanziare. Ecco un breve riepilogo dei documenti che serviranno per la vostra richiesta di prestito.

Quando richiedete un prestito ipotecario, dovete fornire numerosi documenti per confermare la vostra situazione. Questi comprendono:

- Documenti correlati alla vostra situazione personale: documenti d’identità, permesso di residenza

- Documenti correlati alla vostra situazione fiscale: dettagli del vostro rendiconto fiscale più recente, ricevute fiscali

- Documenti che forniscono la prova del vostro reddito e delle spese finanziare: conto economico, buste paga, contratti di leasing, ecc.

- Documenti che provano i vostri mezzi propri: atto di donazione, vendita di immobili, estratto del conto di risparmio

- Documenti correlati all’immobile da finanziare: opuscoli di vendita, planimetrie, ecc.

Perché devo fornire questi documenti ai prestatori?

Tutte le istituzioni finanziare che offrono dei prestiti ipotecari sono regolate dalla FINMA. Tutti i prestatori devono assicurare che:

- i mutuatari siano solvibili.

- il valore dell’immobile corrisponda al valore di mercato.

Devono controllare che i mutuatari soddisfino i requisiti relativi al rapporto prestito/valore e al rapporto di indebitamento. Pertanto, devono avere accesso a determinati documenti per determinare quanto sopra.

Quando e come devo preparare questi documenti?

La maggior parte dei prestatori attende di disporre di tutti i vostri documenti prima di esaminare la vostra richiesta. Tuttavia, attendere di raccoglierli prima di presentare la vostra richiesta di finanziamento potrebbe compromettere le vostre possibilità di acquisto. Il periodo di tempo che intercorre tra l’identificazione dell’immobile dei vostri sogni e la finalizzazione della transazione presso il notaio è spesso molto breve.

Avete una sola opportunità per fare una buona impressione al prestatore. Per darvi le migliori possibilità, vi raccomandiamo di presentare sempre una richiesta di prestito corredata dagli elementi chiave per un’analisi iniziale. Alcuni documenti saranno necessari solo in un secondo momento (per ottenere il vostro contratto di prestito o alla consegna delle chiavi).

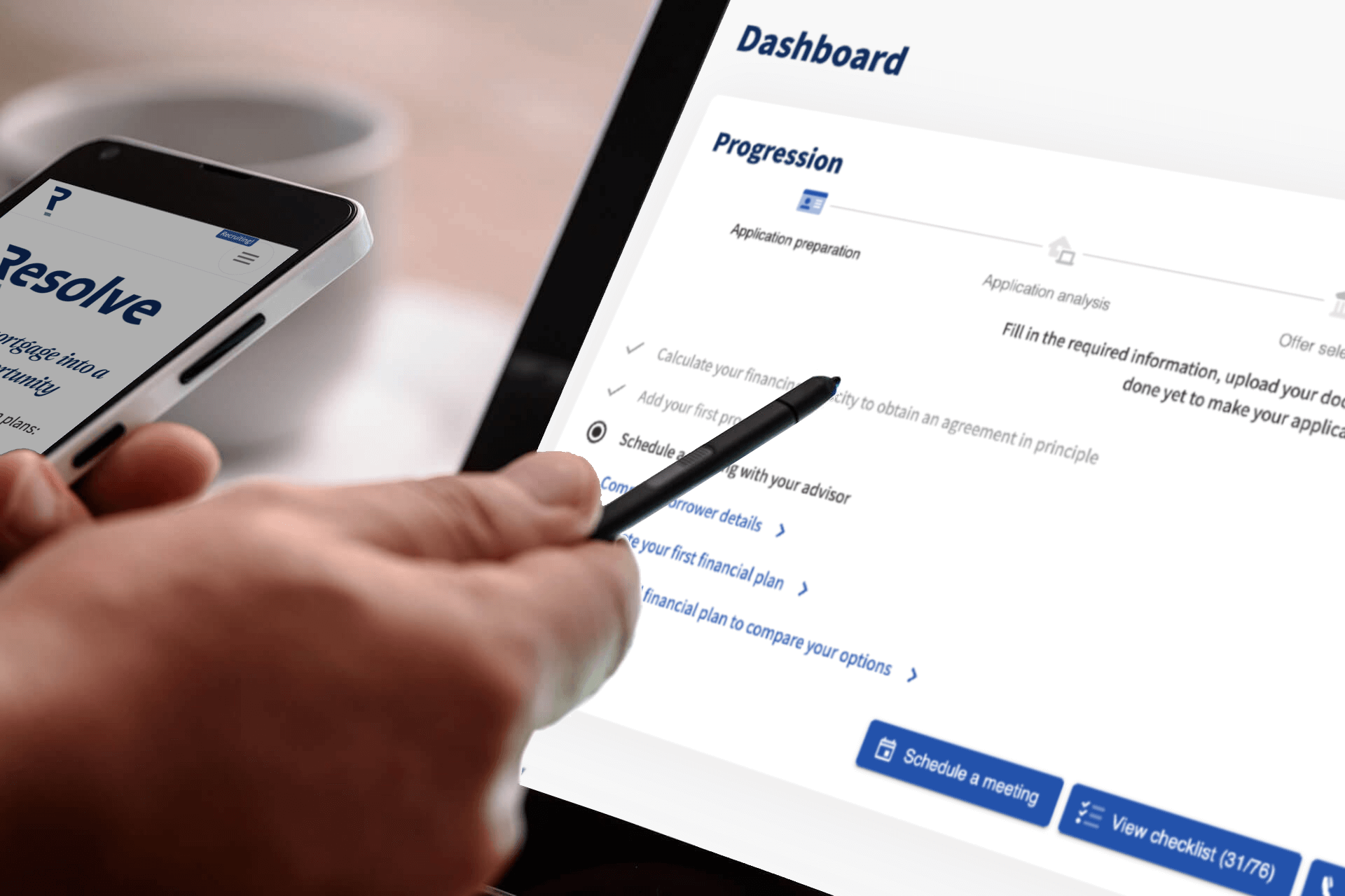

Quando immettete i vostri dettagli nella vostra area personale Resolve, la lista dei documenti richiesti viene aggiornata automaticamente. Potrete quindi caricarli in sicurezza. Possiamo trasmettere una domanda di qualità impeccabile a un prestatore.

È importante sapere che tutte le istituzioni monitorate dalla FINMA, tra cui Resolve, sono tenute a garantire la riservatezza di tutti i dati dei clienti. Una volta completata l’analisi, i documenti sono archiviati (in Svizzera) o distrutti. Resolve svolge regolarmente dei test di intrusione dei propri sistemi informatici, per garantire che la sicurezza sia ottimale.

Documenti correlati ai mutuatari

Documenti che provano la vostra identità

Prima di esaminare gli aspetti finanziari della vostra richiesta, le istituzioni finanziarie vogliono sapere se risiedete in Svizzera. Pertanto, saranno necessari uno o più documenti d’identità. Questi, a seconda della vostra nazionalità potrebbero comprendere il passaporto, la carta d’identità, la carta di legittimazione o il permesso di lavoro. Questi documenti saranno usati anche per avviare le relazioni con il prestatore di vostra scelta.

Potrebbe anche essere necessario presentare una copia del vostro libretto di famiglia o del vostro accordo di divorzio. In breve, qualsiasi documento che possa provare la vostra situazione familiare.

Inoltre, i prestatori richiedono anche un estratto della sezione di esecuzione per ogni mutuatario.

Documenti che forniscono prova della vostra situazione professionale

Le istituzioni finanziarie richiedono questi documenti per confermare il vostro livello salariale e la stabilità della vostra situazione. Il loro scopo è garantire che i rischi presi nella concessione del prestito siano bassi e controllati.

I documenti richiesti dipenderanno dal vostro settore di attività. Se siete lavoratori dipendenti, vi saranno richiesti documenti come la busta paga e il certificato di salario annuale più recente. Vi sarà richiesto anche un contratto di lavoro. Questo servirà a confermare elementi come la durata del periodo di prova o la retribuzione percepita.

Se siete lavoratori indipendenti o possedete azioni dell’azienda per la quale lavorate, dovrete fornire i vostri conti più recenti e un estratto del registro di commercio.

Documenti che provano la vostra situazione finanziaria

I clienti devono fornire prova dei loro risparmi attuali per confermare che i mezzi propri siano disponibili per l’acquisto. Saranno sufficienti delle dichiarazioni aggiornate sulla situazione finanziaria.

Le istituzioni finanziare richiedono anche di assicurare che i mezzi propri dei loro clienti rispettino le norme fiscali. Essendo affiliate alla FINMA, queste istituzioni combattono infatti il riciclaggio di denaro e l’evasione fiscale. I beni non dichiarati non possono essere considerati come mezzi propri. L’ultimo rendiconto fiscale sul reddito del cliente confermerà questo punto.

Se il vostro contributo è composto in parte da beni pensionistici (secondo e/o terzo pilastro), le istituzioni dovranno garantire che l’importo di cui volete usufruire sia disponibile e utilizzabile per l’acquisto dell’immobile in questione. Saranno pertanto necessari un certificato dei beni pensionistici del secondo pilastro aggiornato e un estratto conto del terzo pilastro.

In caso di prelievo del vostro secondo pilastro, i prestatori richiederanno un certificato dei beni per disporre di una prospettiva a lungo termine della vostra situazione pensionistica.

Infine, ciascuna istituzione si assicurerà anche che nell’analisi si tenga conto di qualsiasi piccolo prestito contratto. Nel caso del leasing o del credito al consumo si useranno le spese attuali. Ciascuna istituzione può usare il centro informativo (ZEK) per assicurare che anche i piccoli prestiti che potrebbero essere stati dimenticati nelle dichiarazioni fiscali vengano presi in considerazione.

Documenti correlati all’immobile

Con la crisi economica più recente, banche e assicurazioni sono diventate più caute rispetto al livello di rischio che sono disposte ad accettare per i prestiti ipotecari. Ecco perché è richiesto un contribuito del cliente per ogni transazione immobiliare. Le istituzioni prestatrici partono dal presupposto che, concedendo un prestito pari al massimo all’80 % del valore dell’immobile, sarà più semplice recuperare la somma prestata, ad esempio in caso di fallimento del debitore. Ovviamente, a seconda del tipo di immobile, il rapporto prestito/valore varia e il rischio assunto dalla banca non è lo stesso.

La documentazione richiesta è usata per classificare l’immobile da acquistare, stimarne il valore e determinare il rischio che l’istituzione finanziaria è disposta ad affrontare per l’acquisito del vostro immobile.

I prestatori cercheranno prima di informarsi sull’acquisto immobiliare da voi proposto nel suo complesso. Cosa volete acquistare? In quale comune? A quale prezzo? Tutte queste informazioni basilari sono comprese nell’opuscolo di vendita che vi è stato fornito dal mediatore che cura la vendita o direttamente dal venditore.

Anche le planimetrie sono dei documenti chiave in questa analisi, in quanto servono a confermare il numero di stanze e bagni, nonché la superficie dell’immobile.

Quando acquistate un immobile situato in un condominio, è necessario un altro documento: il registro di divisione della proprietà (o cahier de répartition). Si tratta di un registro che specifica tutti i lotti contenuti nell’edificio. Sono menzionati lo spazio abitativo ufficiale e la quota dell’edificio posseduta da ciascun lotto e permette agli acquirenti di controllare che le spese condominiali siano eque.

In Svizzera, tutte le costruzioni devono essere assicurate da una compagnia di assicurazione. Questa copre, tra gli altri, i cosiddetti danni «naturali». Questa assicurazione degli edifici è essenziale per le istituzioni finanziarie. Permette ai prestatori di assicurare che, in caso di danno, i costi della ricostruzione siano coperti dall’assicuratore.

Se state considerando la costruzione di un nuovo edificio, saranno necessari degli altri documenti. La descrizione dell’edificio specifica i materiali che saranno usati durante i lavori di costruzione, le finiture proposte dal promotore, ecc.

Tutti i documenti summenzionati aiutano il prestatore a valutare l’immobile. I creditori usano i loro strumenti per assicurare che il prezzo di acquisto corrisponda ai prezzi di mercato attuali e, di conseguenza, che l’esposizione del futuro prestito ipotecario non sia eccessiva.

Documenti forniti dal notaio

Ogni transazione immobiliare deve essere sottoscritta in presenza di un notaio. Quest’ultimo redigerà un atto notarile, in modo che la transazione sia convalidata e registrata. Nell’atto saranno presenti informazioni come i nomi delle parti (venditore/acquirente), l’immobile oggetto della transazione, il relativo prezzo e la data in cui avverrà il trasferimento della proprietà.

Questo documento sarò sottoscritto da entrambe le parti nel giorno della firma davanti al notaio. Prima del giorno della firma, a ciascuna parte verrà fornita una «bozza» dell’atto notarile. Questa permette a entrambe le parti di leggere il documento e di apportare eventuali modifiche necessarie.

Gli istituti di credito richiedono questo documento per assicurare che informazioni come il prezzo finale della transazione e l’immobile interessato siano corrette e che le istituzioni prestatrici finanzino l’acquisto dell’immobile giusto.

Il notaio agirà anche quale intermediario tra parte venditrice e parte acquirente. I fondi usati per l’acquisto saranno inviati al notaio, che li trasferirà quindi al venditore dopo la deduzione del credito residuo.

Le istituzioni finanziare richiederanno una garanzia addizionale sul prestito ipotecario. Questa è nota come cartella ipotecaria. La cartella è una carta-valore (in formato cartaceo o elettronico a seconda del cantone) che garantisce il prestito concesso. L’importo della cartella deve essere pari almeno all’importo preso in prestito. Dato che il prestatore non può mettere l’immobile in cassaforte, questa cartella serve quale garanzia del prestito. Il notaio prepara l’atto costituzionale per la cartella ipotecaria.

Infine, tutti i proprietari dell’immobile sono registrati ed elencati in una banca dati cantonale, nota come registro fondiario. Il registro fondiario raccoglie le informazioni sugli alloggi, i diritti, le spese, i pegni, ecc. Molte informazioni sono registrate nel registro fondiario, tra cui l’istituto di credito, il prelievo dai beni del secondo pilastro, qualsiasi limitazione correlata all’immobile, ecc. Questo documento può essere consultato solo da banche, notai o a richiesta.

I documenti richiesti per un dossier completo variano in base alla vostra situazione e al vostro progetto. Questa lista può essere piuttosto lunga, mentre la complessità dipenderà dal vostro profilo.

Resolve vi fornisce uno spazio online sicuro dove potete memorizzare la lista esatta dei documenti di cui avrete bisogno. La lista è aggiornata in base alle informazioni che ci fornite, per far sì che la vostra richiesta abbia le migliori possibilità di successo con tutti i prestatori.

Il vostro consulente si occuperà quindi di inviare la lista alle migliori istituzioni per farla analizzare.

Avviate il vostro progetto online o contattate i nostri team per procedere.

%20(1).jpg?ixlib=gatsbyFP&fit=max&auto=compress%2Cformat&q=50&w=8192)