Ammortamento indiretto o diretto – come scegliere?

Diversamente da quanto accade in molti altri Paesi, tra cui la Francia nostra vicina, in Svizzera i prestiti ipotecari non sono rimborsati completamente. Le istituzioni finanziare richiedono normalmente l’ammortamento di una sola parte del debito. Per questo rimborso, i mutuatari possono scegliere tra l’ammortamento diretto e quello indiretto. Resolve vi fornirà alcune definizioni per aiutarvi a prendere questa decisione strategica.

Quanto dovrò ammortizzare?

I prestiti ipotecari sono divisi in sezioni: la prima e la seconda parte. La divisione dipende dal modo in cui i vari prestatori interpretano le direttiva FINMA. L’importo della prima parte varia a seconda del tipo di abitazione garantita da un prestito ipotecario.

Per un immobile che il prestatore considera «normale» (abitazione sul mercato con domanda e offerta sostanzialmente in equilibrio), ad esempio, il debito sarà normalmente distribuito come segue:

- Prima parte: fino al 65 % del valore dell’immobile

- Seconda parte: tra il 65 % del valore dell’immobile e l’importo totale del debito

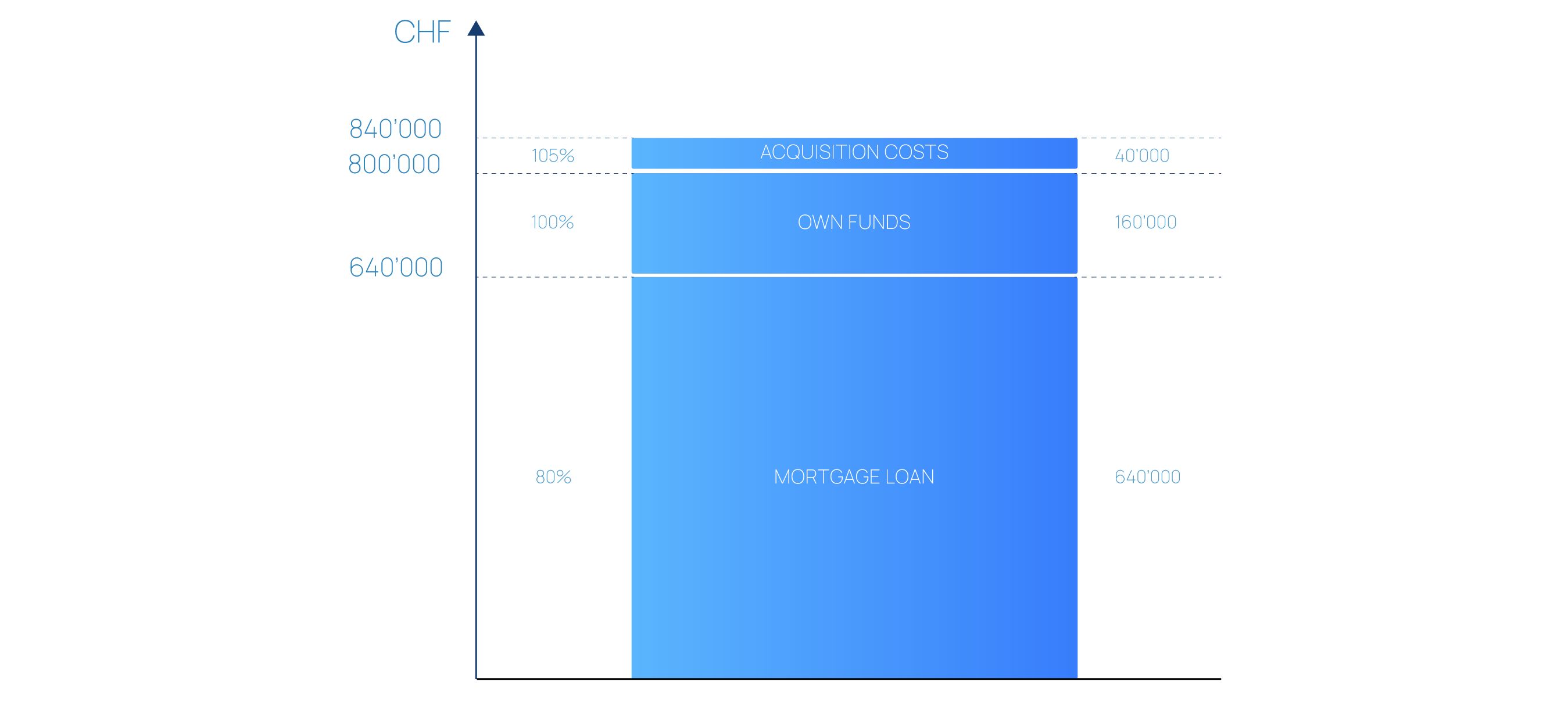

Esempio di divisione di un finanziamento per un immobile «normale» con prestito dell’80 %

Per un prestito ipotecario in cui l’immobile che serve da garanzia è considerato più «a rischio» – ad esempio una casa di lusso o un castello – la prima parte sarà limitata al 50 % circa del valore dell’immobile.

Solo la seconda parte deve essere ammortizzata; per un immobile «normale», solo il 15 % del valore dell’immobile. Se il vostro prestito è inferiore all’importo della prima parte decisa dal prestatore, non avete di conseguenza niente da rimborsare.

La durata dell’ammortamento della seconda parte può variare da un’istituzione a un’altra. Normalmente è pari a 15 anni. In ogni caso, il prestito deve essere ammortizzato fino alla prima parte entro l’età di pensionamento del mutuatario.

Perché è vantaggioso non ammortizzare tutto il debito?

Ammortizzare solo parte del debito fornisce ai mutuatari alcuni vantaggi:

- Il debito esistente può essere dedotto dal patrimonio imponibile del mutuatario.

- Gli interessi sul prestito ipotecario sono deducibili dal reddito imponibile.

- I mutuatari possono investire le somme risparmiate in servizi con un rendimento maggiore rispetto ai bassi tassi d’interesse attuali.

È pertanto interessante rimanere indebitati a un livello maggiore; la tassa sul valore di affitto sarà considerata nei calcoli. Disporre di somme deducibili dalle tasse è un buon modo per contrastare questa nuova tassa.

La situazione è vista positivamente anche dai prestatori, perché permette loro di investire nei servizi per i prestiti ipotecari assumendo dei rischi calcolati. In caso di mancato rimborso da parte del mutuatario, sarà semplice rivendere l’immobile, almeno al prezzo equivalente alla prima parte.

Ecco perché la prima parte non è identica per tutti gli immobili. Non tutti gli immobili presentano lo stesso rischio. In un periodo di crisi, il valore degli immobili di lusso diminuirà più drasticamente rispetto a quello di un immobile tradizionale. Di conseguenza, la prima parte sarà inferiore e la quota da ammortizzare sarà più alta nel primo caso.

Quando l’importo di ammortamento è noto, chi è alla ricerca di un prestito dovrà fare una scelta strategica – optare per l’ammortamento indiretto o diretto.

Ammortamento diretto: il rimborso va direttamente al prestatore

Con questo sistema, la parte svalutabile del prestito ipotecario è rimborsata regolarmente al prestatore ogni anno. Se torniamo all’esempio precedente, il 15 % dovrà essere rimborsato in 15 anni. Il mutuatario dovrà pertanto rimborsare l’1 % del valore dell’immobile ogni anno.

Questo rimborso si somma agli interessi sul prestito ipotecario e ai costi di manutenzione da pagare in rate mensili.

Nel caso dell’ammortamento diretto, l’importo del debito è quindi ridotto regolarmente e gli interessi sul prestito ipotecario sono a loro volta ridotti. Questi ultimi sono calcolati considerando il tasso d’interesse moltiplicato per l’importo residuo del prestito.

Da un punto di vista fiscale, questa soluzione è meno valida di quanto sembri. Gli interessi sul prestito ipotecario sono effettivamente deducibili. Con il diminuire degli interessi, questo vantaggio fiscale si ridurrà e non riuscirà a controbilanciare la tassa sul valore di affitto.

Ammortamento indiretto o diretto?

Nel caso dell’ammortamento indiretto, il mutuatario paga solo gli interessi sul prestito ipotecario al prestatore. L’importo da ammortizzare ogni anno è versato in un terzo pilastro A e/o in una polizza di assicurazione sulla vita B. Al termine del periodo concordato con il prestatore, il mutuatario ripaga in tutto o in parte la quota svalutabile in un’unica soluzione. Il mutuatario potrebbe anche decidere di continuare ad ammortizzare fino all’età di pensionamento normale e di rimborsare quindi quanto dovuto.

L’ammortamento indiretto è più vantaggioso per il mutuatario da un punto di vista fiscale. L’importo del debito rimane costante e potete continuare a dedurre tutti gli interessi sul prestito ipotecario.

Inoltre, i versamenti nel terzo pilastro A sono totalmente deducibili fino a 6’883 CHF all’anno. Nei cantoni di Ginevra e Friburgo, inoltre, anche i premi del terzo pilastro B sono parzialmente deducibili. Questo significa che il mutuatario dispone di un’altra quota significativa di deduzioni fiscali.

L’ammortamento indiretto tramite il terzo pilastro/l’assicurazione sulla vita ha un triplice obiettivo:

- coprire la parte svalutabile del prestito,

- accumulare un capitale privato,

- coprire il rischio di decesso ed esimere dal pagamento dei premi (l’assicurazione paga i premi al posto del mutuatario in caso di invalidità fino al termine del contratto).

Se il mutuatario ha bisogno di copertura, soprattutto se il salario di un coniuge è prevalente o se il mutuatario usa i propri beni pensionistici per effettuare l’acquisto, questa soluzione sembra più vantaggiosa, dato che evita la doppia mobilizzazione della somma.

Conclusione

Generalmente, l’ammortamento indiretto è più vantaggioso dell’ammortamento diretto dal punto di vista finanziario. L’entità di questi vantaggi dipende spesso dai risparmi fiscali potenziali. In altre parole, più alte sono le entrate del mutuatario, più vantaggioso risulta l’ammortamento indiretto.

Inoltre, se optate per l’ammortamento indiretto e, al termine definito dal vostro contratto, il vostro immobile è aumentato di valore, potreste non dover rimborsare la quota svalutabile originaria.

Prendiamo ad esempio un immobile acquistato a 800’000 CHF con un prestito ipotecario di 640’000 CHF e, quindi, con una quota svalutabile di 120’000 CHF.

Se in 15 anni – termine fissato per l’ammortamento – l’immobile è aumentato di valore e ha ad esempio un valore di 990’000 CHF, il prestito esistente di 640’000 CHF rappresenta un po’ meno del 65 % del nuovo valore dell’immobile. Pertanto, non rimane più niente da ammortizzare.

Tuttavia, devono essere prese delle misure tali da fare in modo che il debito residuo sia sostenibile al raggiungimento dell’età pensionabile. Anche se non dovrete più ammortizzarlo, potrebbe essere necessario continuare a farlo in ogni caso.

È anche possibile ottimizzare l’ammortamento indiretto effettuando dei rimborsi diretti parziali a intervalli regolari. Questo vi permette di conservare i vantaggi dell’ammortamento indiretto, riducendo allo stesso tempo i costi correlati agli interessi, in modo che questi siano sostenibili a lungo termine.

Siamo qui per aiutarvi

Purtroppo non esistono formule magiche per prendere queste decisioni. Ogni progetto presenta delle peculiarità e deve essere esaminato individualmente. Alla Resolve, la nostra squadra di consulenti sui prestiti ipotecari lavora in stretto contatto con le assicurazioni e con i consulenti pensionistici, che sono disponibili per aiutarvi a comprendere quale sia la decisione strategica migliore per voi. Facciamo il possibile per trovare i prodotti più adatti al vostro profilo. Non perdete questa opportunità di ricevere un aiuto imparziale.

Simulate il vostro progetto online o contattate i nostri team per iniziare.

.jpg?ixlib=gatsbyFP&fit=max&auto=compress%2Cformat&q=50&w=8192)